Eccoci dunque alla seconda parte del nostro viaggio alla scoperta del WACC.

In questa puntata afferreremo il toro per le corna e andremo diretti a vedere in cosa consiste la riforma dei criteri per il calcolo e l’aggiornamento del tasso di remunerazione del capitale investito per i settori infrastrutturali dell’energia elettrica e del gas entrata in vigore lo scorso 1°gennaio.

Partiamo subito da una affermazione forte, tanto per non essere accusati di captatio benevolentiae.

L’accoglienza decisamente positiva che i mercati & analisti hanno riservato all’attesissima delibera 583/2015/R/com (approvata dall’Autorità per l’energia elettrica, il gas ed il sistema idrico lo scorso dicembre) che ridefinisce per il prossimo triennio (2016-2018) le modalità di calcolo del tasso di remunerazione del capitale investito (per gli amici, WACC) relativo nelle attività infrastrutturali del settore elettrico e del gas non è dovuta ai nuovi valori assoluti di Wacc approvati.

Per lo meno, non solo.

Per capire meglio l’accoglienza positiva, bisogna fare qualche passo indietro e vedere che succedeva poco più di un anno fa.

Il punto di partenza della nostra storia non può che essere una notte buia e tempest…No, un momento…. quella è un’altra storia!

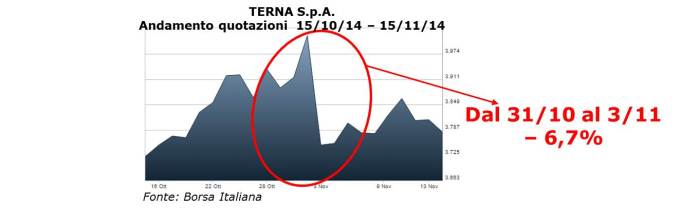

La nostra, invece, inizia la sera del 3 novembre 2014, quando l’autorità pubblica un comunicato di grande rilevanza. Con questo documento, infatti il regolatore, a valle della pubblicazione della deliberazione 531/2014/R/gas, con la quale erano stati approvati i criteri di regolazione delle tariffe per il servizio di stoccaggio del gas naturale nel periodo 2015-2018, si affrettava a sottolineare che, di lì a poco, avrebbe avviato il processo di “riforma complessiva delle modalità di fissazione del tasso di remunerazione in relazione alle variabili esposte a fenomeni esogeni al settore regolato” e che “tale riforma sarebbe valsa per tutti i settori infrastrutturali regolati tariffariamente”.

Questo chiarimento si era reso necessario a seguito dello scossone che il nuovo quadro regolatorio per l’attività di stoccaggio aveva provocato in borsa, ben visibile dal grafico riportato di seguito:

Questo crollo può essere ricondotto a 2 ordini di motivi, tra loro collegati:

- Gli analisti/investitori potevano non essere a conoscenza dell’orientamento dell’Autorità, seppur generale e senza date precise, di intervenire sul metodo di calcolo del WACC, dato che era stato espresso in atti non di particolare appeal per questi soggetti.

- Gli analisti/investitori (consci o meno degli intendimenti futuri dell’Autorità) hanno valutato molto negativamente le modalità di calcolo del Wacc effettivamente utilizzate per lo stoccaggio, ritenute oramai palesemente inadatte a rappresentare correttamente il reale costo del capitale investito. In particolare, la (principale) technicalityche ha fatto storcere il naso agli analisti è stato l’utilizzo di un tasso di inflazione irrealisticamente alto rispetto alla realtà (quasi 0). Questa scelta ha abbattuto drasticamente il Wacc (Wacc calcolato dall’Autorità è reale e non nominale e, di conseguenza, è ricavato rapporto tra il Wacc nominale e l’inflazione), gli investitori si sono “impanicati” e, pensando che ci fossero grosse probabilità che si sarebbe applicato lo stesso metodo anche alle future revisioni tariffarie di altri settori, trasmissione, distribuzione e misura EE in primis. A conti fatti, un comportamento razionale in una situazione di asimmetria informativa. Le aspettative condizionano i mercati e in questo caso il regolatore ne ha create forse un po’ troppe…

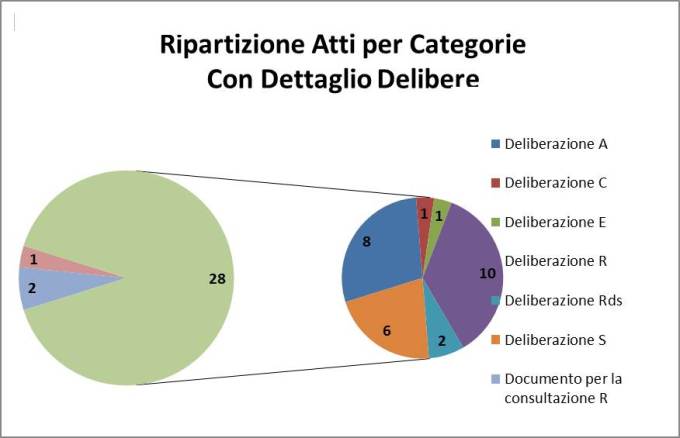

Dopo un mese esatto da questi avvenimenti, il 4 dicembre 2014, veniva approvata la delibera 594/2014/R/com con cui si dava avvio al procedimento in analisi e che dopo varie peripezie, 2 documenti per la consultazione e un numero imprecisato di studi, controstudi, paper, approfondimenti e dotte discettazioni ha portato alla delibera 583/2015/R/com di approvazione del TIWACC 2016 – 2021.

Andiamo ad analizzarla.

La prima discontinuità rispetto al passato è data dall’introduzione di uno specifico periodo regolatorio (2016-2021 con aggiornamenti triennali) per il WACC (il TIWACC, appunto), indipendente dai periodi regolatori più strettamente tariffari. Si assiste, dunque, ad un “period decoupling”, con il WACC finalmente libero di seguire dinamiche sue proprie, più vicine a quelle dei mercati finanziari che a quelle regolatorie, diventando così una variabile esogena (o quasi, come si vedrà) e non più endogena del quadro regolatorio di un dato servizio a rete. Questo nuovo periodo regolatorio si va quindi a sovrapporre a quelli tariffari dei quali definisce il tasso di remunerazione in via centralizzata ma comunque attenta alle specificità delle singole attività. Di seguito un grafico chiarificatore:

È evidente che questa operazione ha notevoli vantaggi:

- Spostando una (importante) variabile su un altro tavolo di confronto, permette di focalizzare la discussione sulle regole strettamente tariffarie/regolatorie, con potenzialmente un gran beneficio per la qualità della discussione e le conseguenti scelte in materia.

- Risolveuna volta per tutte il problema di avere WACC diversi tra attività a causa, al netto delle specificità, dell’aver preso in considerazione periodi temporali differenti ai fini del calcolo di uno specifico parametro all’interno della formula: con il nuovo metodo il calcolo viene fatto una volta sola e considerando il medesimo orizzonte temporale e poi declinato in base alle particolarità delle singole attività.

Detto questo, passiamo a dare un’occhiata ai principali parametri che determinano il WACC.

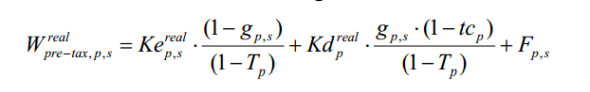

Per cominciare, possiamo dire che il WACC, calcolato in termini reali e pre tasse, per ogni servizio infrastrutturale è determinato secondo la delibera dell’Autorità con la seguente formula:

dove:

- è il tasso reale di rendimento del capitale di proprio (equity);

- è il costo del debito in termini reali riconosciuto per i servizi Infrastrutturali;

- TP è l’aliquota di incidenza delle imposte sul risultato d’esercizi;

- tcp è l’aliquota fiscale per il calcolo dello scudo fiscale degli oneri finanziari;

- gp,s è il livello di rapporto tra costo del debito e l’equity;

- Fp,s è un fattore correttivo ai fini della copertura delle imposte;

In sintesi la formula prevede che il tasso di remunerazione espresso in termini reali debba essere calcolato come media ponderata del capitale proprio e del capitale di debito in funzione dei pesi degli stessi e che l’Autorità attribuisce ad ogni specifico settore infrastrutturale. La scelta dei pesi del rapporto tra capitale proprio e capitale di debito assume quindi notevole importanza ai fini della determinazione del WACC.

COSTO DEL CAPITALE PROPRIO (Ke)

Il costo del capitale proprio, definito nella formula precedente, è a sua volta composto da una serie di parametri quali: Tasso Risk Free (RF), Beta (β), Total Market Return (TMR) e Country Risk Premium (CRP). Guardiamoli un po’ più da vicino.

Tasso di rendimento Risk Free (RF)

Cos’è? Beh, la risposta è tanticchia tautologica, dato che è il tasso di interesse offerto da un ipotetico strumento esente da qualsivoglia rischio e che anche il soggetto più avverso al rischio che riuscite ad immaginare non esiterebbe ad inserire nel proprio portafoglio. E quale strumento può essere più esente dal rischio dei titoli di stato?

Come si calcola? Dato che è un costrutto del tutto teorico, l’unico modo per calcolarlo è tramite una proxy che, nella prassi, è il rendimento dei titoli di stato a 10 anni di paesi ritenuti “affidabili” (anche se al giorno d’oggi chi è affidabile scagli la prima pietra). Nel nostro caso, si utilizzano i rendimenti di non 1, non 2 ma ben 4 e dico 4 paesi europei con rating doppia AA by S&P’s (Francia, Germania, Belgio e Paesi Bassi) registrati nel periodo 1.10.2014 – 30.09.2015. Essendo il WACC espresso in termini reali, di conseguenza il tasso risk free è depurato dell’inflazione attesa, . Infine, a causa dell’attuale situazione di tassi abbondantemente negativi grazie alle “fantastiche” manovre delle Banche Centrali (leggasi Quantitative Easing), è previsto un floor pari allo 0,5% per evitare rendimenti negativi, del tutto incompatibili con le finalità del Wacc in settori regolati.

Differenze rispetto al passato: Il precedente metodo utilizzava il rendimento nominale degli ultimi 12 mesi disponibili dei BTP decennali benchmark rilevato dalla banca d’Italia. Date le turbolenze finanziarie che hanno scosso e stanno scuotendo il nostro paese e l’orizzonte di osservazione limitato, c’era il concreto rischio di dover effettuare la stima del tasso risk free in corrispondenza di picchi (positivi o negativi) transitori nei rendimenti di tali titoli andando a definire, di conseguenza, un WACC incoerente con la realtà.

Punti di forza: Il riferimento a titoli di stato emessi da paesi “solidi” dovrebbe evitare picchi indesiderati e contribuire a mantenere stabile il WACC, cosa fondamentale per i settori coinvolti. La storia ci dirà comunque se i paesi considerati benchmark ai fini del calcolo del tasso risk free siano realmente stabili anche in termini di rendimenti dei titoli di stato. Vedendo i conti pubblici della Francia (paese con rating AA), un minimo di preoccupazione sussiste ma per ora l’Autorità ha parlato e il settore si adegua.

Criticità: nella delibera mancano dettagli su (i) come si ponderano i tassi di rendimento di titoli emessi da paesi molto diversi tra loro? Tramite il relativo PIL? Ma a che data e da quale fonte prenderlo? (ii) che succede se uno dei paesi oggi considerati al momento dell’aggiornamento non ha più il rating AA? Lo si toglie e basta?

[NEW] Country Risk Premium (CRP) [NEW]

Cos’è? È il parametro che esprime l’extra rendimento richiesto da un investitore a copertura del maggior rischio di investire in un paese scalcinato come l’Italia rispetto ad altri meno rischiosi (ma più noiosi!).

Come si calcola?. Nella delibera di approvazione del TIWACC la spiegazione sul metodo effettivo utilizzato per stimare questo parametro è piuttosto confusa. In maniera molto sintetica possiamo dire che questo valore viene desunto attraverso 2 strade + 1:(i) differenza dei rendimenti azionari del settore utilities tra l’Italia e i paesi con rating AA, e (ii) differenza tra i rendimenti delle obbligazioni emesse dalle utility italiane e i rendimenti delle obbligazioni emesse dalle utility operanti in Paesi con rating elevato. L’Autorità, inoltre, specifica comunque che (iii) il CRP non può comunque superare il valore dello spread dei rendimenti tra titoli di stato Ita Vs paesi fighi.Punti di forza: L’individuazione di un tasso risk free che prenda a riferimento i paesi benchmark con rating AA ha portato il regolatore ad individuare un rischio paese italiano che sostanzialmente dovrebbe riflettere la differenza dei rendimenti tra l’Italia e i paesi con rating AA. Eventuali oscillazioni del rischio sovrano italiano vengono quindi intercettate dal CRP che funge quindi da ancora di salvataggio nel caso in cui qualche fondo speculativo metta le mani sull’Italia o meglio ancora, qualche politico italiano decida di rompere il porcellino e affamare la bestia statale. Commissione Europea avvisata.

Criticità: L’aggiornamento di questo parametro è piuttosto problematico: in pratica, si procede all’aggiornamento solo se c’è una differenza >20% tra lo spread BTP-Bund registrato nel periodo 1.10.2014 – 30.09.2015 e quello del periodo 1.10.2017 – 30.09.2018, altrimenti nada (chiamasi Trigger). Nel caso si proceda all’aggiornamento, il nuovo valore di spread va, sostanzialmente, a sostituire il precedente. Il problema sorge laddove nel periodo non considerato, ovvero 1.10.2015-30.09.2017 (ben 2 anni!) ci siano dei cataclismi sui mercati, dato che questi – non rientrando nella finestra di riferimento – non vengono considerati per l’eventuale aggiornamento del CRP.

Beta (β)

Cos’è? Il parametro rappresenta il rischio effettivo di ogni singolo settore infrastrutturale ed è quindi specifico per ogni asset regolato. E’ l’extra rendimento che gli investitori richiedono nei confronti di una determinata impresa in un certo settore.

Come si calcola? È la media dei rendimenti storici desumibili dall’andamento dei mercati azionari per impresa o settore merceologico. Nei prossimi aggiornamenti del WACC l’Autorità ha previsto di calcolare i valori dei beta anch’essi con riferimento ai valori registrati dei paesi benchmark con rating AA.

Punti di forza: La metodologia adottata, fermi restando tutti i caveat ricordati, ora quanto meno è codificata e chiara.

Criticità: Per sua natura intrinseca, rimane il parametro più soggettivo del lotto

[semi-NEW] Total Market Return (TMR) [semi-NEW]

Cos’è? È la nuova veste con cui ci si presenta il vecchio Equity Risk Premium (ERP; extra rendimento richiesto per tenersi in portafoglio una azione invece che asset meno rischiosi, come titoli di stato).

Differenze rispetto al passato: Mentre l’ERP rappresentava solo il rendimento storico del mercato azionario, il TMR rappresenta il rendimento complessivo offerto dal mercato nella sua interezza, senza distinzioni tra rendimento dei titoli azionari o dei titoli di stato. L’idea di fondo è che c’è un legame tra rendimento dei titoli di stato e azioni: quando sui mercati tira una brutta aria, il saggio si disfa delle azioni e si butta a pesce sui titoli di stato. Conseguenza: i rendimenti che gli investitori richiedono per tenersi le prime tendono a salire mentre il rendimento offerto dai secondi – richiestissimi – scende, il che rendere il TRM un indicatore maggiormente stabile nel tempo. A questo va poi sottratto il rendimento dei soli titoli risk free (vedi sopra) e si ottiene l’ERP(es).

Come si calcola? Tramite serie storiche di luuuuuuungo periodo (dal 1900 ad oggi) dei rendimenti dei paesi (oggi, però…) primi della classe ricordati in precedenza. Di questi rendimenti si calcola sia la media aritmetica che quella geometrica, si prende un 80% della prima ed un bel 20% della seconda, si mescolano insieme fino ad ottenere un impasto omogeneo, si mette in forno a 180 °et voilà ecco un fantastico TMR. Lo potete conservare per almeno 6 anni in una apposita delibera (il TMR, infatti, una volta calcolato non si aggiorna più… Almeno nel I PR WACC!).

Punti di forza: l’approccio TMR, proprio perché basato sull’idea che tutto sommato in un paese stabile/avanzato il rendimento complessivo offerto dal mercato è stabile nel tempo, dà maggiore stabilità anche al WACC rispetto al passato.

Criticità: È abbastanza discrezionale da parte del regolatore la scelta delle medie da utilizzare e i pesi percentuali per ognuna (in molti altri paesi la scelta è stata sempre 100% media geometrica!). Ad oggi comunque non è previsto un aggiornamento della metodologia di calcolo del TMR ma in futuro non sappiamo cosa può capitare. In quel caso, sarebbe facile lavorare sui pesi percentuali, molto più che stravolgere il meccanismo nel suo complesso.

COSTO DEL DEBITO (kd)

Per stimare quanto costa prendere soldi in prestito ad un operatore regolato efficiente, l’Autorità ha effettuato una specifica raccolta dati in cui chiedeva agli operatori di fornire informazioni molto disaggregate sul proprio costo effettivo del debito (ovvero: debito a lungo termine e a breve termine, per singola emissione obbligazionaria/singola linea di credito, con distinzione tra costo puro del debito e oneri accessori ecc. ecc.). Questi dati, opportunamente elaborati (e altrettanto opportunamente contestati dagli operatori nella consultazione ex dco 544/2015/R/com) sono stati la base per calibrare il metodo di stima della variabile in esame.

Lasciando per un attimo da parte la polemica sul fatto che, non essendo gli operatori regolati delle pie associazioni di beneficenza, è almeno discutibile che il loro debito non sia “efficiente” (perché mai, infatti, questi dovrebbero indebitarsi a tassi maggiori rispetto a quelli riscontrabili nel mercato del debito alla data in cui questi soldi gli servono?), vediamo nel dettaglio il meccanismo utilizzato per la stima.

Che, in fin dei conti, non è cambiato rispetto al passato.

Difatti, il costo del debito viene sempre stimato come somma del tasso risk free e di uno spread atto a intercettare il premio richiesto per prestare l’argent agli operatori regolati.

Naturalmente, come già visto in precedenza, ora il calcolo del tasso risk free è completamente cambiato e la sua definizione ora necessità anche di un nuovo parametro (il CRP). Anche lo spread ha cambiato nome (ma non sostanza): ora si fa chiamare con l’altisonante titolo di Debt Risk Premium (DRP), ma alla fine è sempre lui, il nostro vecchio, caro spread. Anche se è, ricordiamo che ora il costo del debito è reale dalla nascita e non reso reale ex post. Tutto bene, quindi? Non c’è male, grazie…. Ma qualcosa che non va comunque c’è: la principale criticità del calcolo del costo del debito (al netto delle polemiche già ricordate) è che questo in alcuni casi non è adeguatamente differenziato, almeno per quanto riguarda il settore elettrico. È credibile che il costo del debito del gestore della rete di trasmissione nazionale (99,9% regolato) sia lo stesso di quello della scalcinata società di distribuzione EE di Vergate sul Membro che gestisce 4 utenti in croce? Difficile da credere, eppure è così!

FATTORE DI PONDERAZIONE (Ha tanti nomi: D/E, indebitamento, gearing, g, ecc)

Questa è facile: non sono altro che i pesi da mettere sui 2 piatti della bilancia. Come detto, sono specifici di ogni singolo settore e influenzano in maniera decisiva il valore del WACC. Va quindi usato con criterio tenendo presente le peculiarità di ogni asset regolato.

Nella delibera del WACC l’Autorità ha comunque chiarito che l’aggiornamento del gearing avrà l’obiettivo di un graduale aggiustamento verso livelli più vicini rispetto a quelli adottati da altri regolatori europei, che utilizzano un rapporto 1:1 tra capitale proprio e debito, mentre qui da noi l’elemento preponderante è il capitale proprio. Ci si augura, ad ogni modo, che il differente grado di leverage sia adeguatamente trasferita nel Beta.

TASSAZIONE

I fattori TP (aliquota di incidenza delle imposte sul risultato d’esercizio) e tcp è (aliquota fiscale per il calcolo dello scudo fiscale degli oneri finanziari) saranno aggiornati dall’Autorità sulla base dei livelli di tassazione del prossimo triennio. A rigor di logica dovrebbe essere una situazione win win. Infatti se il livello di tassazione diminuisce, si abbassa il valore del WACC ma chiaramente le imprese dovrebbero pagare meno tasse. In caso di aumento delle tasse aumenterebbe anche il livello di WACC.

Da considerare, in tema di fiscalità, che “solitamente” le varie tasse e balzelli si pagano su valori nominali (quindi espressi in €/anno corrente), mentre abbiamo già detto più volte che i valori dei parametri del Wacc sono reali. Dato che applicare un’aliquota media di tassazione nominale su valori reali sarebbe corretto come prendere mele per pere, è stato introdotto il fattore corretti F, che corregge per l’inflazione l’effetto della tassazione.

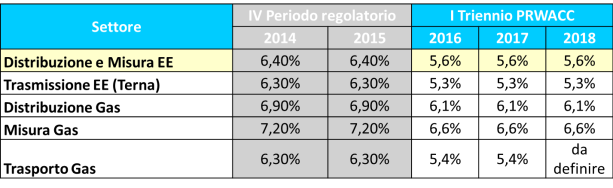

Ma alla fine, qual è il Wacc per i prossimi 3 anni? Lo vediamo nella seguente tabella:

CONCLUSIONI

L’autorità ha mantenuto sostanzialmente inalterata la formula del WACC utilizzata nei precedenti periodi regolatori salvo alcune correzioni legate all’utilizzo di valori reali anziché nominali. Il risultato comunque non cambia in quanto il WACC è comunque calcolato pre tasse e in termini reali. Quello che è cambiato è invece il riferimento in termini di paesi ai fini del calcolo dei differenti valori. L’impianto dell’Autorità è costruito prendendo a riferimento i valori dei paesi “virtuosi” con rating AA in area euro (Germania, Francia, Paesi Bassi e Belgio) e applicando un rischio paese (tramite il country risk premium) per tenere conto della situazione italiana. Quello che andrà verificato nei prossimi aggiornamenti è se tali paesi benchmark rimarrano “virtuosi” o qualcuno prenderà qualche quattro in pagella. Ad oggi infatti la Francia presenta una situazione economica non troppo distante da quella italiana e anche la Germania comincia a dare qualche segnale di sofferenza. Vedremo quindi nei prossimi anni cosa accadrà.

Ci vediamo alla prossima e, ahimé, ultima puntata sul Wacc in cui cercheremo di stimare gli impatti della riforma dell’Autorità sul cliente domestico tipo.

Nota a margine: Se state leggendo queste righe, sappiate che avete tutta la mia stima e riconoscenza e, per dimostrarvelo, se quando mi incontrate mi dite il codice segreto riportato di seguito avrete una bibita a vostra scelta gentilmente offerta da nuovaenergiablog e da energyaffairs.it!

CODICE OFFERTA: MILWACC (che sarebbe abbasso il Wacc!!!!)

Devi effettuare l'accesso per postare un commento.